U bent hier

Kansrijke sectoren

Fotonica sector

Duitsland is de Europese leider op het vlak van fotonica, een sector die beschouwd wordt als de sleuteltechnologie van deze tijd. Dat Duitsland een drijvende kracht achter innovatie en groei is, wordt aangetoond door de ongeveer Duitse 1000 fotonica-bedrijven, samen goed voor meer dan 176.000 jobs. De omzet van de Duitse fotonicasector is de laatste 10 jaar sterk gegroeid: van €26,7 miljard in 2011 tot meer dan 47 miljard euro in 2021, waarvan het grootste deel door export wordt gegenereerd. Deze bedrijven geven gemiddeld 10.8% van hun totale uitgaven uit aan onderzoek en ontwikkeling, wat van fotonica één van de meest onderzoeks-intensieve industriële sectoren in Duitsland maakt.

De sterke groei van de fotonica-industrie is het gevolg van de dynamische internationale activiteiten: het afgelopen jaar steeg de exportomzet met bijna 16,3% tot 33.5 miljard euro. De meeste export ging naar de landen van de Europese Unie, gevolgd door Azië en Noord-Amerika. Met een exportpercentage van 72% laten de Duitse fotonicabedrijven zien dat ze internationaal georiënteerd zijn en een blik hebben op de wereldmarkt. De Duitse fotonica-industrie draagt aanzienlijk bij aan de Europese fotonica-productie. In Duitsland spelen volgende toepassingsgebieden een grote rol: analyse- en meettechnologie, medische technologie, productietechnologie en optische componenten. Samen zijn deze vier toepassingsgebieden goed voor bijna driekwart van de totale omzet van de Duitse fotonica-industrie.

Met de implementatie in Duitsland van 'Industrie 4.0' worden nieuwe horizonten geopend, voor wat betreft de flexibiliteit en variëteit in de productie. Om echter een breed scala aan producten zonder menselijke tussenkomst te kunnen produceren, is een universeel hulpmiddel vereist. Dit is waar de laser een ideale partner wordt. Tijdens het forum 'Laser World Photonics' dat tussen 27-30 juni 2023 zal plaatsvinden te München, zullen innovatieve concepten van lasertechnologie in intelligente productie worden voorgesteld.

Volgens Prof. Reinhart Poprawe, hoofd van het Fraunhofer Instituut voor lasertechnologie ILT en de RWTH Universiteit van Aken, staat onze samenleving momenteel voor de uitdagingen van megatrends zoals mobiliteit, energie, communicatie, klimaatbescherming, veiligheid en gezondheid. Snelle en effectieve oplossingen zijn vereist en fotonica biedt hiervoor oplossingen die in veel gevallen het milieu ten goede komen. Fotonica maakt ten minste 11% van de wereldwijd overeengekomen CO2-besparing in 2030 mogelijk. Fotonica-oplossingen zijn al 3 keer bekroond met Europa's meest prestigieuze milieuprijs, de 'Deutsche Umweltpreis'. Intussen zijn er al 32 Nobelprijswinnaars op het gebied van fotonica.

Meer info:

-

Zie de website https://www.photonikforschung.de/ van het 'Duitse Ministerie van Onderwijs en Onderzoek', waar nieuwe ontwikkelingen, onderzoeken, events en subsidies worden gepresenteerd.

-

Photonics 21 Duits platform met meer dan 2500 leden in heel EU - met o.a. de roadmap 2021 photonics-strategic-research-and-innovation

-

Trendrapport 2021/2022 van Spectaris, de Vakvereniging voor Photonics in Duitsland: https://www.spectaris.de/fileadmin/Infothek/Photonik/Zahlen-Fakten-und-Publikationen/SPEC_21_077_Trendreport2021_RZ_web.pdf

-

Ook German Trade & Invest (GTAI) heeft een fotonic afdeling en brengt o.a. het volgende rapport uit: Photonics in Germany

-

Agenda Photonik 2020 (Bundesministerium für Bildung und Forschung): https://www.photonikforschung.de/media/branche/pdf/Agenda_Photonik2020_11-2010_bf_abA7.pdf

Beurzen:

- Laser World of Photonics - München 27-30.06.2023 - Wereldwijd toonaangevende vakbeurs en congres voor componenten, systemen en toepassingen in de fotonica: https://world-of-photonics.com/index.html

- hPhotonic HUB: https://www.photonics-hub.de/veranstaltungen/uebersicht.html

- ISLK 2022: https://islc2022.org/

- SPECTARIS-FORUM PHOTONIK 4.0: https://www.spectaris.de/verband/termine/event/spectaris-forum-photonik-40-der-laser-in-der-intelligenten-produktion/

Automotive sector

De Duitse Auto-industrie lijkt de jongste jaren in een storm terechtgekomen te zijn: de onzekerheden en de mega-investeringen verbonden aan de overgang naar elektrisch rijden, de impact van het Diesel-schandaal, dalende wereldwijde verkopen, de coronacrisis met chip- en andere onderdelenschaarste, exportonzekerheden n.a.v. de brexit en de Amerikaanse handelspolitiek, … Er wordt dan ook verwacht dat er in de komende jaren meer dan 100.000 jobs zullen sneuvelen bij de auto-industrie en haar toeleveranciers. Op dit ogenblik werken er zo'n 833.000 mensen in de Duitse auto-industrie.

Desalniettemin blijft de automobielindustrie de grootste tak van de Duitse economie. 24% van de totale binnenlandse industrieomzet wordt gegenereerd door de automobielindustrie. [4] In 2020 bedroeg de omzet van de gehele auto-industrie 379.3 miljard euro, of ongeveer 20% van de totale omzet van de Duitse industrie. Een op de vijf auto's wereldwijd draagt een Duits merk. Duitsland is de thuisbasis van 42 autoassemblage- en motorfabrieken met een capaciteit van meer dan een derde van de totale autoproductie in Europa (zie verder [1]).

De automobielproductie is vooral geconcentreerd in de zuidelijke deelstaten Baden-Württemberg (Daimler, Porsche, Audi), Bayern (BMW, M.A.N., Audi) en Hessen (Opel), maar er is ook een belangrijke productie in Nordrhein-Westfalen (Ford) en Niedersachsen (VW). Ook in de 'nieuwe' deelstaten Sachsen (VW, Porsche, M.A.N.) en Thüringen (Opel) vindt men productie. Daarenboven heeft Tesla zijn eerste productielocatie in Europa gebouwd in Berlijn. De opening staat gepland voor dit jaar.

De automotive sector is een van de grootste Duitse exportmotoren en kan niet los gezien worden van de wereldeconomie. Duitsland is de vierde grootste autobouwer ter wereld, na China, de Verenigde Staten en Japan. Omwille van de coronacrisis, de Europese doelstellingen voor klimaatbescherming, de brexit en de speciale Amerikaanse tarieven heeft de Duitse auto-industrie het in 2020 en 2021 moeilijk gehad (zie [4]). Toch blijft de handelsbalans voor de Duitse automotive sector overduidelijk positief. In 2018 was de uitvoer goed voor zo’n 230 miljard euro en de invoer voor zo’n 167 miljard euro (wagens en onderdelen). In 2019 steeg de uitvoer tot 346 miljard euro en in 2020 was dit nog slechts 290 miljard euro. Dit is een grote daling van 19%, vooral toe te schrijven aan de huidige coronacrisis en de wereldwijde chipschaarste, die de productie bij tal van autofabrikanten liet stilvallen (zie [2] [3]). Ook 2021 was een uitdagend jaar voor de Duitse automobielindustrie. Door de aanhoudende tekorten van chips was in het derde kwartaal een daling merkbaar van 17% ten opzichte van kwartaal 3 in 2020 in het aantal geëxporteerde wagens. Door de chipschaarste merken we een tendens dat er voorrang wordt gegeven aan de duurdere modellen ten nadele van de kleine modellen (zie [6]).

Een pijler van het wereldwijde succes van de Duitse automobielindustrie is het leiderschap op gebied van innovatie. Duitsland heeft zijn uitgaven voor onderzoek en ontwikkeling verhoogd, daarmee staat het aan de leiding voor Japanse en Amerikaanse bedrijven. Volgens de Europese Commissie is de Duitse automobielindustrie goed voor meer dan een derde van de totale wereldwijde O&O-uitgaven (Onderzoeks- en Ontwikkelingsuitgaven) van de automobielindustrie (zie [4]).

In 2021 werden in Duitsland ongeveer 3.1 miljoen personenauto’s geproduceerd. Dit is een daling van 12% ten opzichte van 2020. 2.4 miljoen auto’s werden daarvan aan het buitenland geleverd, dit komt overeen met een exportaandeel van 77,4%. In het buitenland produceren Duitse fabrikanten nog meer auto’s : In 2021 werden meer dan 9.1 miljoen auto’s in het buitenland geproduceerd. In de sector van de bedrijfsvoertuigen, zoals lichte bestelwagens en distributievoertuigen voor binnen de steden, zware vrachtwagens voor vrachtvervoer en bussen, zijn in Duitsland in 2020 349.071 nieuwe bedrijfsvoertuigen geregistreerd. Dit komt overeen met een daling van 15% ten opzichte van 2019 (zie [4]).

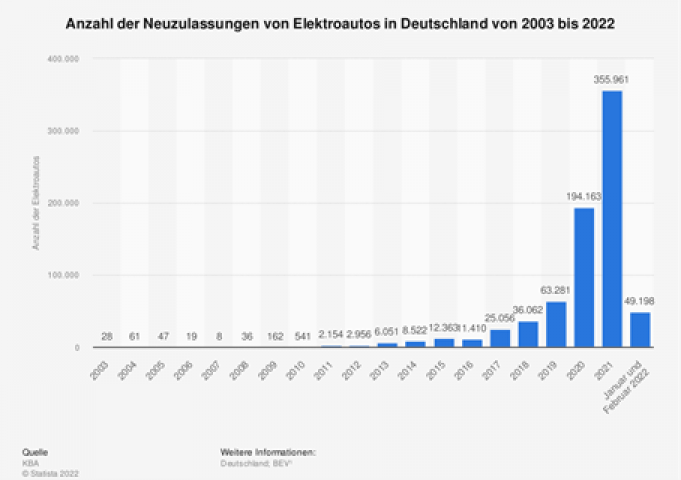

De uitdagingen liggen volgens de sector vooral op vlak van duurzame mobiliteit en milieu. Parallel met maatregelen om de uitstoot van wagens met fossiele brandstoffen te verlagen, had Duitsland de ambitieuze doelstelling om tegen 2020, een miljoen elektrische voertuigen op het wegennet te hebben. Dit heeft Duitsland niet gehaald. In 2020 waren er ’ongeveer 194.000 elektrische voertuigen ingeschreven en in 2021 waren er 355.961 nieuwe registraties. 2022 lijkt een goed jaar te worden: in januari tekende er zich een stijging van 28,1% af ten opzichte van diezelfde periode in het voorgaande jaar (zie figuur 1) (zie [5]).

Figuur 1: Aantal nieuwe registraties van elektrische auto's in Duitsland van 2003 tot 2022 (Primaire bron: KBA, Secundaire bron: Statista, 2022)

In heel Duitsland zijn er initiatieven om de laadinfrastructuur uit te breiden en het gebruik op brede schaal te stimuleren. Er staat veel op het spel voor de Duitse auto-industrie. Daarom wil ze de evolutie mee bepalen in plaats van ze te ondergaan.

Intelligente en zelfrijdende voertuigen

De traditionele auto-industrie staat momenteel voor grote uitdagingen. Naast de steeds strengere emissienormen, zijn nu ook de ontwikkelingen op vlak van het zogenaamd intelligent en autonoom rijden in een stroomversnelling geraakt. Huidige en toekomstige technologieën zullen het mogelijk maken dat voertuigen, dankzij gesofisticeerde sensoren, constant met elkaar en met hun omgeving verbonden zijn. Er lopen verschillende onderzoeks- en proefprojecten waarbij voertuigen autonoom van punt A naar punt B kunnen rijden, zonder tussenkomst van een bestuurder. De toekomst van de automotive industrie is duidelijk (hybride-) elektrisch en digitaal. Experten menen dat deze industrietak de komende 10 jaar meer veranderingen zal ondergaan dan in de laatste 100 jaar.

Opvallend is ook dat totaal nieuwe spelers als bv. Apple, Google en Uber actief zijn in deze sector. Zij investeren sterk in deze markt vanuit de overtuiging dat de sector in de toekomst zal bepaald worden door ‘mobiliteitsdiensten’ zoals robot-taxi’s of carsharing gecombineerd met openbaar vervoer, eerder dan met het voertuig zelf. Wie daarbij toegang heeft tot de data, heeft de sleutel tot de klant en heeft de markt in handen.

De Duitse autobouwers beseffen dat ze moeten inspelen op deze evolutie, willen ze hun leidende positie op de markt behouden en de werkgelegenheid op peil houden. BMW en Daimler hadden daarom al ingezet op mobiliteitsoplossingen en recent heeft ook Volkswagen aangekondigd dat het miljarden euro's gaat investeren in deze ‘mega-trends’. Zelfs Porsche, dat lang sceptisch stond tegenover zelfrijdende auto’s, heeft een apart en gespecialiseerd ontwikkelingscentrum opgericht (Porsche Digital GmbH).

Deze omwenteling wordt gedreven door nieuwe technologieën en diensten en biedt marktkansen aan (onder meer) bedrijven die actief zijn in energiebesparende- en brandstofsparende oplossingen, lightweight materialen, batterijtechnologie, laadinfrastructuur, IT en infotainment.

[1] https://www.gtai.de/gtai-en/invest/industries/mobility/automotive

[2] https://de.statista.com/statistik/daten/studie/291159/umfrage/export-und...

[3] https://de.statista.com/statistik/daten/studie/290114/umfrage/export-und...

[4] https://www.bmwi.de/Redaktion/DE/Textsammlungen/Branchenfokus/Industrie/...

[5] https://www.vda.de/de/themen/elektromobilitaet/elektromobiliaet-mit-wass...

[6] https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/11/PD21_540_51...

Meer weten

- www.vda.de: Verband der Automobilindustrie

- www.bem-ev.de: Bundesverband eMobilität

- Marktstudie: Nieuwe mobiliteitsconcepten en de impact op de Duitse auto-industrie (2020)

Bouwsector

In 2020 kenden de gezamenlijke activiteiten een nominale groei van ongeveer 5,9% (4,5% in reële termen) in vergelijking met dezelfde periode in 2019. De totale omzet voor 2020 bedroeg 143 miljard euro. In 2019 genereerde de bouwsector een omzet van 135 miljard euro, 6,30% meer dan in 2018, toen de omzet 127 miljard euro bedroeg. De grootste motor daarbij in 2020 was de private woningbouw met 38%, gevolgd door de industriele/commerciele bouw met 35% en de openbare bouwwerken met 27%.

Terwijl ondernemingen die actief zijn in de commerciële bouw werden getroffen door de terughoudendheid om te investeren (er werd slechts een lichte omzetstijging van 1,2% genoteerd), was de omzet in de woningbouw opnieuw aanzienlijk toegenomen (+10,5%).

De licht afnemende vraag als gevolg van de onzekerheid door Corona en de btw-verlaging in de tweede helft van het jaar (tot december 2020) leidde tot een meer gematigde stijging van de bouwprijzen in 2020 (+1,3% na +4,7% in reële termen).

Volgens het Hauptverband der Deutschen Bauindustrie waren er in 2020 893.000 werknemers in de bouwsector werkzaam, 23.000 werknemers meer dan in 2019. In 2022 wordt er een toename verwacht van ongeveer 23.000 werknemers (zie [2)]. Met een aandeel van 6% in de totale bruto toegevoegde waarde is de bouwnijverheid een van de grootste industrietakken in Duitsland (zie [3]) .

De bouwnijverheid kan worden onderverdeeld in de hoofdbouwnijverheid en de ondersteunende bouwnijverheid. De hoofdactiviteit van de bouw omvat met name

- de bouw van woningen, commerciële gebouwen, kantoor- en woontorens (D: ‘Hochbau’) en

- de weg- en bruggenbouw, spoorwegbouw, tunnel-en kanaalbouw (D: ‘Tiefbau’)

- terwijl de nevenactiviteit van de bouw, ook afwerkingsactiviteit genoemd, betrekking heeft op de installatie van gebouwen en andere afwerkingswerkzaamheden.

Volgens het Statische Bundesambt zijn de prijzen voor de bouw van nieuwe woningen in november 2021 gemiddeld met 14,4% gestegen ten opzichte van dezelfde maand het jaar daarvoor. Dit is de hoogste jaar-op-jaar stijging van de bouwprijzen sinds augustus 1970. De prijzen werden opgedreven door een sterke stijging van de materiaalkosten en door de tijdelijke btw-verlaging in de bouw in het 2de halfjaar van 2020. [4]

Duitsland kent een van de laagste percentages huisbezitters in Europa (50,4%, tegenover gemiddeld 72% in Europa) (zie [5]). Verwacht wordt dat het percentage huizenbezitters de komende tijd zal stijgen, met een positief effect op de Duitse bouwsector tot gevolg. In 2020 moest rekening gehouden worden met een omzetstijging van 10,8% in de woningbouw. Dit ten gevolge van migratiebewegingen, lage rentetarieven en hogere inkomens.

De sector van de private woningbouw wordt uiteraard mee gedragen door het hoge bevolkingsaantal, zo'n 83,7 miljoen inwoners (2021). Regionaal kunnen er echter aanzienlijke verschillen optreden in voorkeur, smaken en gebruiken. Het is dus aangeraden om hierover vooraf informatie in te winnen of bij het lokale kantoor van Flanders Investment & Trade om advies te vragen.

De Duitse overheid krijgt kritiek omdat ze teveel aandacht besteedt aan het saneren van het budget en te weinig uitgaven doet voor grote infrastructuurwerken. De voorbije jaren werd er weliswaar een verhoogd uitgavenpakket voor grote infrastructuurwerken goedgekeurd, maar volgens de bouwsector is deze inspanning nog ontoereikend.

Duurzaamheid en ecologie zijn belangrijke thema's in de bouw. Dit wordt mede bepaald door het 'Erneuerbare Energien Gesetz (EEG), Duitslands ambitieuze wetgeving rond hernieuwbare energie die sinds 2000 van kracht is. Ook al reguleert de Europese Gemeenschap in hoofdzaak hernieuwbare energiebronnen, toch heeft het ook een impliciete impact op bouwen. Het bevordert het gebruik van passieve bouwtechnieken vanuit energetisch oogpunt. Alles wat het beperken van het energieverbruik van een gebouw aangaat, ligt dus goed in de markt. Het gaat hier vooral om isolatiematerialen, zonneweringen, vensters, HVAC-systemen (verwarminging, ventilering, en airconditioning), ...

In het distributieproces tussen producenten en eindgebruikers zijn de bouwmaterialenvakhandel en de bouwmarkten (DIY) belangrijke schakels. Bij de vakhandel vindt men zowel de 'generalisten' met een gamma aan producten voor professionele en niet-professionele klanten, als de 'specialisten' die zich richten op welbepaalde ondernemingen zoals dakdekkers, tuinaannemers en aannemers van openbare werken. De vakhandel in bouwmaterialen bestaat voornamelijk uit kmo's die steeds meer hun krachten bundelen in coöperaties. Daarnaast zijn er grote spelers als BayWa Saint-Gobain Weber en Hagebau.

- [1] https://www.bauindustrie.de/zahlen-fakten/bauwirtschaft-im-zahlenbild

- [2] Beschäftigte – Die Deutsche Bauindustrie

- [3] Statistiken zum Baugewerbe | Statista

- [4] https://www.destatis.de/ - https://www.destatis.de/DE/Themen/Wirtschaft/Konjunkturindikatoren/Preis...

- [5] Wohneigentumsquote in Europa | Statista

Meer weten

- www.bauindustrie.de - Hauptverband der Deutschen Bauindustrie e.V.

- www.bhb.org - Handelsverband Heimwerken, Bauen und Garten e.V.

- www.bdb-bfh.de - Bundesverband Deutscher Baustoff-Fachhandel

- www.bvbaustoffe.de - Bundesverband der Baustoffindustrie

- Marktstudie: Doe-het-zelfsector in Duitsland (2020)

Voedingsbranche

Voedingsindustrie

De voedingsindustrie is de vierde grootste industrietak van Duitsland en toonaangevend in Europa. Met 614.063 werknemers in 6.163 bedrijven worden meer dan 83 miljoen consumenten voorzien van voeding. 90% van deze bedrijven is een klein en middelgroot bedrijf met minder dan 250 werknemers, veelal zijn het traditionele familiebedrijven en internationaal succesvolle producenten. Door het ruime aanbod van meer dan 170.000 producten en de steeds stijgende eisen van de consument heerst er een harde concurrentie binnen de Duitse voedingsindustrie.

De coronapandemie zorgde ervoor dat veranderingen in de voedingssector in een stroomversnelling terechtkwamen. Prijs- en margedruk op producten namen toe, bedrijfsstrategieën moesten in rap tempo worden aangepast. Ook trends als duurzaamheid en digitalisering wonnen aan verder belang en het “nieuwe werken” veranderde het werkveld. Ondanks een dalend verkoopvolume in 2020, realiseerde de voedingsindustrie in 2020 door stijgende verkoopsprijzen een omzet van 185,3 miljard euro, evenveel als in 2019. De sterkste omzetcategorieën waren vlees- en vleeswaren die 24,3% van de omzet bewerkstelligden, zuivelproducten zorgden voor 15,5% van de omzet, gevolgd door bakkerswaren (9,4%) zoetwaren (7,8%) en groente en fruit (6,3%). Met een exportquotum van 33,2% worden consumenten wereldwijd van Duitse producten voorzien (BVE, 2021).

Levensmiddelenhandel

In 2019 behaalden de top 30 grootste levensmiddelenhandelaren een omzet van 247,9 miljard euro, waarvan 206,1 miljard euro met voeding. Dankzij de coronapandemie was er in 2020 een enorme groei te zien van 10%. Zo steeg de omzet naar ongeveer 264,1 miljard euro, waarvan 223 miljard euro met voeding werd omgezet. In 2021 steeg de omzet opnieuw, met een “normale” groei van 2,5% naar 269,5 miljard euro, waarvan ongeveer 228 miljard euro aan levensmiddelen (Lebensmittel Praxis, 2022).

De levensmiddelendetailhandel in Duitsland wordt gedomineerd door vier zeer grote bedrijven, met een gezamenlijk marktaandeel van bijna 75% namelijk: Edeka, Rewe Group, Schwarz Gruppe (Lidl & Kaufland) en Aldi (Tradedimensions, 2021).

Duitsland is met een omzet van 15,87 miljard euro (2021) de grootste markt voor biologische voedingsproducten in Europa. Steeds meer spelers in Duitsland specialiseren zich in deze branche. Zo kent de detailhandel gespecialiseerde bio-ketens zoals Alnatura, Basic Bio en Denn’s Biomarkt, maar ook de bovengenoemde klassieke supermarktketens breiden hun assortiment steeds verder uit met biologische voeding.

Ontwikkeling van de voedselprijzen

In 2021 werd per huishouden ongeveer 15,4% van de consumentenuitgaven uitgegeven aan voedsel, drank en tabak, wat een relatief klein deel van het inkomen is in vergelijking met de rest van Europa. Tevens zijn de voedselprijzen gestegen door onzekerheid rondom de pandemie, de oorlogscrisis in Oekraïne en de daarop volgende leveringsproblemen. In maart 2022 werd een stijging van de consumentenprijzen van +7,3% vastgesteld (BVEH, 2022).

Trends

Gezond, lekker en afwisselend, zo eten Duitsers het liefst. Dit sluit aan op de wereldwijde voedingstrends. In 2021 waren volgens marktonderzoekbureau 'Innova Market Insights' onderstaande Top 5 voedingstrends te zien:

- Blijvende stijging naar het belang van duurzaamheid

- Toename van het aantal plantaardige levensmiddelen

- Transparantie van de toeleveringsketens; consumenten willen weten waar de ingrediënten vandaan komen

- Aandacht voor gezonde levensmiddelen; mede door de COVID-19 pandemie interesseert de consument zich steeds meer in producten die het immuunsysteem versterken

- Een bijkomende trend die terug te zien is bij het kopen van voeding is regionaliteit.

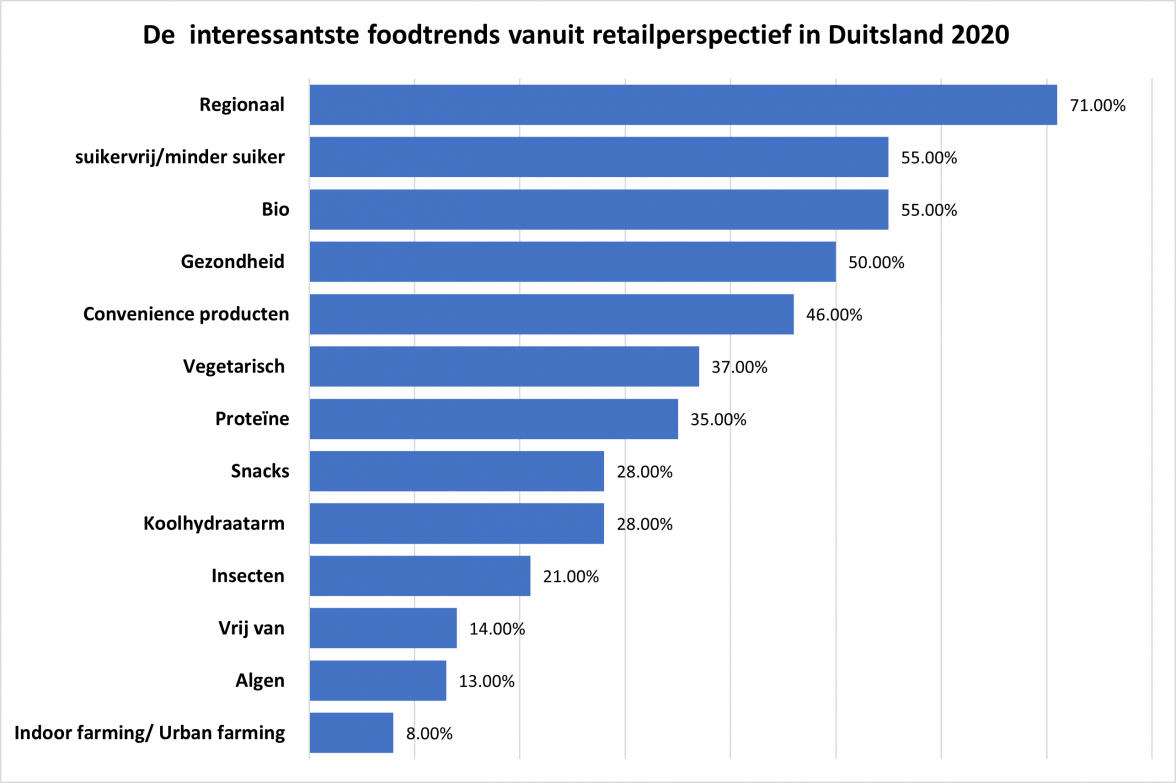

Deze trends worden door de handel bevestigd. Onderstaande grafiek toont voedingstrends op de Duitse markt vanuit het perspectief van de Duitse levensmiddelenhandel.

Figuur 2: Interessante foodtrends vanuit retailperspectief in Duitsland in 2020 (Lebensmittel Zeitung,2020), eigen weergave

Gezondheidstrends bieden kansen waar zowel de producent alsook de detailhandel op in kan spelen. Een studie van het 'Bundesministerium für Ernährung und Landwirtschaft', waarbij 1.000 consumenten middels een enquête werden ondervraagd, toont aan dat ook Duitsers steeds bewuster inkopen. 91% vindt het belangrijk om gezonde voeding te kopen. Significant zijn daarom certificaten die aangeven of een product bijvoorbeeld biologisch, ecologisch, fairtrade of diervriendelijk geproduceerd is. 51% van de ondervraagden let bewust op deze certificaten bij de aankoop van voedingsmiddelen (BMEL, 2021).

Andere koopcriteria waarop Duitsers letten zijn de smaak (96%), regionaliteit (82%), seizoensgebonden producten (78%) productinformatie/ ingrediënten (54%), een eenvoudig en snelle bereidingswijze (51%), de prijs (48%), het merk (38%), een lage hoeveelheid aan calorieën (35%) en reclameproducten (24%) (BMEL, 2021).

Meer weten:

Flanders Investment & Trade publiceert regelmatig een aantal marktrapporten over de Duitse voedingsindustrie:

-

Marktstudie: Top 75 van de Duitse detailhandel (2022)

-

Marktstudie: De Duitse zoetwarenmarkt (2022)

-

Marktstudie: De biermarkt in Duitsland (2020)

-

Marktstudie: De biologische voedingsmarkt in Duitsland (2020)

Belangrijkste beurzen:

- www.anuga.de/anuga/index.php

- www.ism-cologne.de/ISM/index.php

- www.biofach.de/

- www.fruitlogistica.de/

Verpakkingen

De Duitse verpakkingswetgeving “VerpackG”, welke op 1 januari 2019 in werking trad, schrijft voor dat verpakkingen geregistreerd dienen te worden met een verpakkingsregistratienummer (LUCID) bij de Zentrale Stelle Verpackungsregister. Vanaf 1 juli 2022 is registratie in het LUCID-verpakkingsregister verplicht voor alle verpakkingen die gedistribueerd worden binnen Duitsland.

Bedrijven die verantwoordelijk zijn voor het over de grens brengen of de distributie van een product, kunnen zich als volgt aanmelden:

- Het afsluiten van een contract met een zogenoemde “Systembetreiber” (afvalbeheerder).

- Registratie bij de “Stiftung Zentrale Stelle Verpackungsregister” via het LUCID (naam van het centrale verpakkingsregister).

Voor meer informatie wijzen we u op de markstudie De verpakkingswetgeving in Duitsland, opgesteld door FIT in oktober 2021.

E-commerce

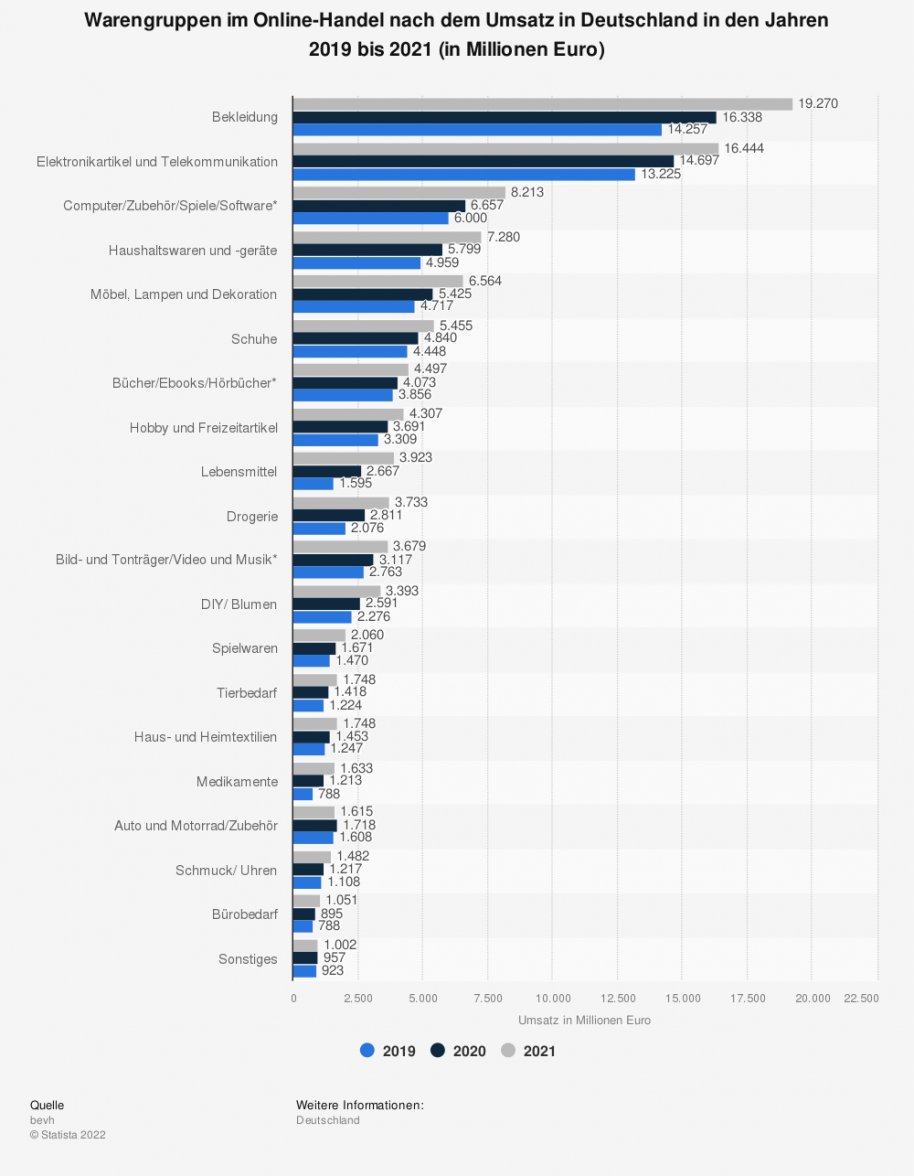

De e-commerce in Duitsland groeit. In 2021 met 19%, zo werd er in dat jaar 99,1 miljard euro online omgezet, tegenover 83,3 miljard euro in 2020. Van deze omzet werd 40,2% via mobiele apparaten verkregen.

De onderstaande grafiek toont de e-commerce omzet per productcategorie van 2019-2021 in miljoen euro. Kleding, elektronica-, en computer/software-artikelen werden het meest online verkocht.

Figuur 3: Omzet onlinehandel van 2019-2021 in Duitsland per productcategorie (BEVH, 2022; geciteerd van Statista)

Figuur 3: Omzet onlinehandel van 2019-2021 in Duitsland per productcategorie (BEVH, 2022; geciteerd van Statista)

Marktstudies:

- E-commerce in Duitsland (2022)

Creatieve & Culturele sector

De creatieve en culturele sector is van groot belang in Duitsland; niet alleen voor de economie, maar ook als motor voor de innovatie van andere sectoren. De sector is eveneens een belangrijk element van stedelijke ontwikkeling en een partner voor de ontwikkeling van nieuwe technologische uitdagingen (met name de gamesindustrie).

De snelste groei binnen de sector wordt gerealiseerd door de subsectoren gaming, design, media, reclame, muziekhandel, boekenmarkt, kunstmarkt, filmindustrie, omroepindustrie, podiumkunsten, ontwerpindustrie, architectuurmarkt en de pers, gegroepeerd onder de term ‘culturele economie’. Daarnaast zijn er de 2 subsectoren advertentiemarkt en software/games-industrie als zogenaamde ‘creatieve industrieën’. Het portaal www.kultur-kreativ-wirtschaft.de beschrijft de subsectoren van de culturele en creatieve industrie en biedt informatie voor oprichters, oprichters, zelfstandigen en bedrijven die actief zijn in de culturele en creatieve industrie.

Van centraal belang is de gamingsector

De gamessector kent een wereldwijde omzet van 180,3 miljard euro, en ook in Duitsland is er een stijgende tendens. In 2021 groeide deze markt (inclusief hardware, spellen, abonnementen/vergoedingen, in-game aankopen) met maar liefst 22%, de omzet bedroeg voor het eerst meer dan 6 miljard.Het exportpercentage van 47% is ongeveer 5 keer zo hoog als dat van andere onderdelen in de cultuur- en creatieve industrie. In Duitsland zijn de gamesbedrijven verspreid over een groot aantal locaties doorheen het land.

In tegenstelling tot de cultuur en evenementenbranche, die zwaar te lijden hebben gehad onder de wereldwijde coronapandemie, boekte de gamessector net wel winst dankzij de crisis.. In totaal werd in Duitsland meer dan 2 miljard euro gegenereerd met game-apps en in-app-aankopen. 35% van de spelers zei dat ze meer dan normaal speelden tijdens de coronapandemie, en ongeveer een kwart (27%) speelde meer dan normaal samen met familie en vrienden.

NRW en Berlijn: creatieve hubs

De deelstaat Noordrijn-Westfalen (NRW) staat sterk in deze sector, onder meer dankzij de cluster Creative.NRW. Elk jaar, tijdens de Interior Design Week Köln, is Keulen het designmekka van Duitsland. NRW is ook bekend om zijn gevestigde kunst traditie, wat weerspiegeld wordt in de vele musea.

Ook Berlijn is een creatieve hub, vooral op het vlak van toonaangevende mode (zie jaarlijkse 'Berlin Fashion Week'), internationale kunsthandel (voor een overzicht van alle galerieën en musea, zie 'Index Berlin'), mediawereld (zie medianet Berlinbrandenburg) en trekt (inter)nationale filmproducties aan door het 'Hollywood van Duitsland: Studio Babelsberg' net buiten Berlijn.

Berlijn wordt ook gezien als de muziekmetropool in het centrum van Europa. In Berlijn zijn bedrijven gevestigd zoals 'Universal Music Deutschland', 'BMG Rights Management' en 'Sony'. Het is niet alleen aantrekkelijk voor jonge toeristen die aangetrokken worden door de vele (techno)clubs, maar ook wereldberoemde orkesten, zoals het Berliner Philharmoniker of de Berliner Staatskapelle onder Daniel Barenboim, beïnvloeden bovendien Berlijn als muziekhotspot.

Behalve hub voor cultuurmakers is Berlijn ook dé nummer 1 in Europa voor start-ups en heeft een groot aanbod aan 'creative- en innovation labs' van internationale firma´s tot universiteiten, ...

https://projektzukunft.berlin.de/fileadmin/user_upload/pdf/Liste_Labs/InnovationlabsFeb2018_2.pdf.

Film

Het 'Duitse filmfonds' (GMPF) versterkt het concurrentievermogen en de innovatieve kracht van Duitsland als filmlocatie en bevordert de productie van films en series als economisch en cultureel goed. Het fonds ondersteunt de productie van internationaal gecoproduceerde films en series met een hoog productiebudget en hoge uitgaven in Duitsland. In de Duitse filmsector zijn er ongeveer 11.200 bedrijven actief, goed voor een omzet van €6,8 miljard met 87.500 mensen in dienst, samen 6,8 miljard omzet.

De filmindustrie omvat veel verschillende segmenten. De ontwikkeling van de totale markt (incl. bioscoopbezoek, streaming, verhuur, gegevensdragers en tv) is zeer verschillend t.o.v de ontwikkeling van het streaming segment, dat via diensten zoals Sky, Netflix of Amazon Prime voortdurend stijgt (nu al tot bijna 1 miljard euro). De verkoop van DVD- en Bluray-films gaat achteruit.

Meer weten:

- www.kultur-kreativ-wirtschaft.de - het cultuurinitiatief van de Duitse federale regering met gedetailleerde studie over de creatieve sector in Duitsland (www.kultur-kreativ-wirtschaft.de/KUK/Redaktion/DE/Standardartikel/monitoring-und-studien.html)

- www.creative.nrw.de - creatieve cluster in Noordrijn-Westfalen en digitale hub NRW

- Kompetenzzentrum Kultur- und Kreativwirtschaft des Bundes delen o.a. kennis en ervaringen uit en ondersteunen bij het op- en uitbouwen van handelsbetrekkingen

-

Via Projekt Zukunft Berlin vindt u een overzicht van alle creatieve en digitale sectoren in Berlijn, met marktstudies, adressen etc.

-

Creative City Berlin geeft een overzicht van alle sectoren, zoals Music alsook Jobs en Events

-

GTAI richt zich ook op de Gaming Industry

- www.bitkom.org - ICT-federatie, die ook webinars geeft omtrent digitalisering in Duitsland

-

Sleutelinformatie in cultuur en creatieve sector in 2019:

Duitse gamesmarkt neemt toe met 22% - https://www.game.de/en/german-games-market-grows-by-22-per-cent-in-the-first-half-of-2021/

Duitse filmmarkt - https://www.berlin.de/sen/wirtschaft/en/economics-and-technology/branches/creative-industries-and-communication/film/artikel.447819.en.php#:~:text=In%20Germany's%20film%20industry%2C%20around,6.8%20billion%20euros. - Deutscher Startup Monitor 2021: https://startupverband.de/fileadmin/startupverband/mediaarchiv/research/dsm/dsm_2021.pdf

Beurzen:

- Berlin Art Week: jaarlijks kunstevent met vernissages en beurzen in Berlijn

- De Frankfurter Buchmesse is de bekendste boekenbeurs, ook internationaal! De Leipziger Buchmesse is kleiner, maar ook interessant.

- Musikmesse ook in Frankfurt, is de jaarlijkse beurs voor de muzieksector

- Gamescom, de grootste beurs ter wereld voor computer- en videospellen in Keulen zal plaatsvinden van 25.08-29.08.21

Marktstudies:

- De modesector in Duitsland (2021)

- De gamesector in Duitsland (2021)

-

De Duitse juwelenmarkt (2020)

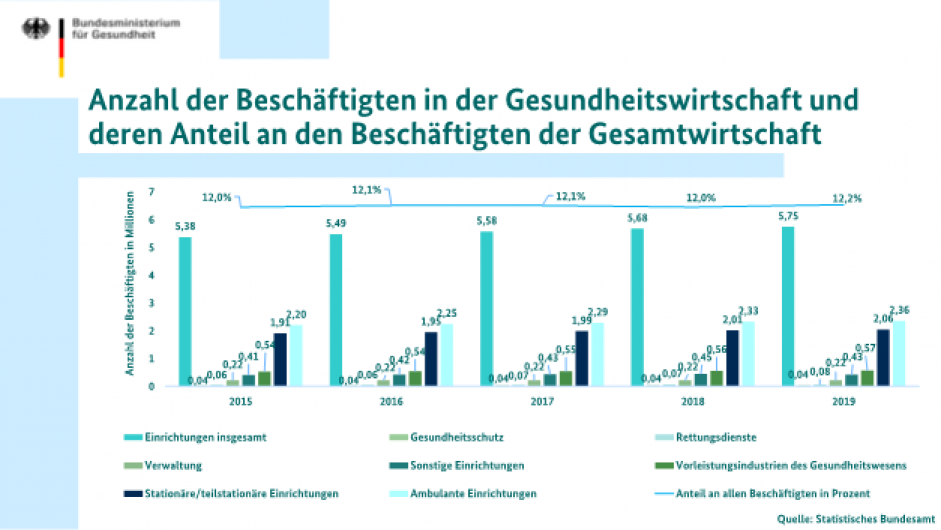

Healthcare

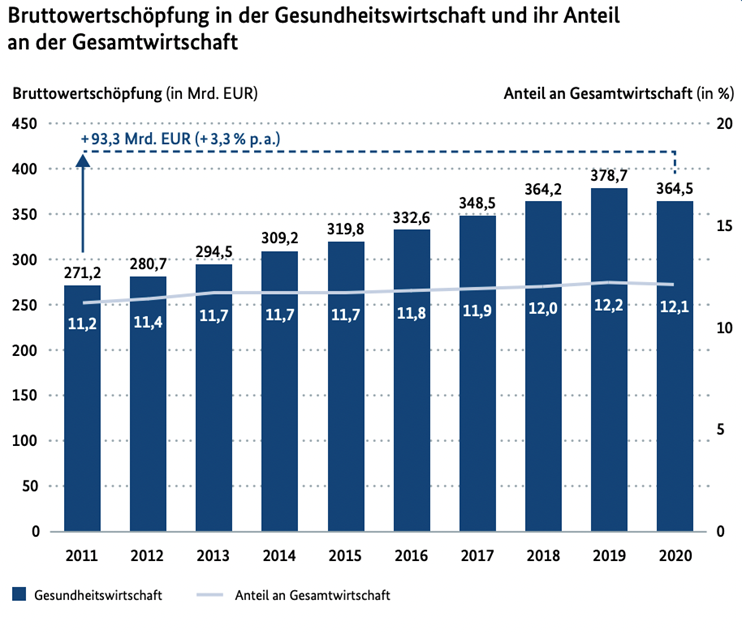

De gezondheidsindustrie is van grote toegevoegde waarde voor de Duitse economie. De gezondheidszorg is de afgelopen 10 jaar gestaag gegroeid. In 2020 genereerde de sector 364,5 miljard euro aan toegevoegde waarde, wat overeenkomt met ongeveer 12,1% van de bruto toegevoegde waarde in Duitsland. De industriële sector van de gezondheidszorg is goed voor 22,8% van de toegevoegde waarde van de zorgsector en blijft ook in de toekomst een groeiende markt. In 2019 waren 5,7 miljoen personen werkzaam in de Duitse zorgsector en deze arbeidsmarkt blijft groeien.

In 2020 waren de uitgaven voor gezondheidszorg in Duitsland met € 441 miljard euro (ofwel € 5298 per capita) de hoogste in Europa. Aangezien de Duitsers een vast percentage van hun inkomen aan de ziektekostenverzekering betalen, wordt 88% van de gezondheidsuitgaven door de overheid gefinancierd.

*Bruto toegevoegde waarde in de gezondheidseconomie en het aandeel daarvan in de totale economie, 2011–2020;

Bron: Bundesministerium für Wirtschaft und Energie (BMWi); Gesundheitswirtschaftliche Gesamtrechnung (GGR),Daten 2020; Berechnungen: WifOR.

Gezondheid, Farma & E-Health

Een belangrijke sector is ‘Gezondheid en Farma’ waar voornamelijk wordt gefocust op medische hulpmiddelen. Dit zijn medische apparaten, instrumenten, software (E-health), materialen of andere voorwerpen voor medisch gebruik bij de mens. Het gaat hier om de meest uiteenlopende zaken: van infusiesets, katheters, pacemakers, röntgenapparatuur en condooms tot medische instrumenten en laboratoriumdiagnostiek. Naast gezondheid en farma wordt de Duitse healthcaremarkt vooral gekenmerkt door de ontwikkeling van innovatieve hightechproducten op het gebied van medische technologie en farmaceutica en nieuwe behandelings- en onderzoeksmethoden. Andere sterke ontwikkelingen en investeringen zijn er binnen de healthcaresector in de bouw (van ziekenhuizen en instellingen), digitalisering, automatisering en apparatuur voor e-health.

Opbrengsten in het segment 'e-Farmacie & Persoonlijke Verzorging' bedroeg tot 5.942 miljoen euro in 2019. Verwacht wordt dat de inkomsten een jaarlijks groeipercentage zullen vertonen (2019-2024) van 13,2%

Dienstverlening in de zorgsector

Het aantal mensen dat langdurige zorg nodig heeft in Duitsland lag eind 2019 rond de 4,13 miljoen, meer dan het dubbele van het aantal rond de millenniumwisseling. De toename van het aantal mensen dat langdurige zorg nodig heeft, komt vooral tot uiting in een voortdurend stijgend percentage langdurige zorg in de samenleving als geheel: in 2001 was dit nog 2,5%, maar nu is dit al 5%.

Volgens de verwachtingen van het 'BVMed - Bundesverband Medizintechnologie' zal de vraag naar dienstverlening in de zorgsector in Duitsland nog verder stijgen. Enerzijds door de sterke vergrijzing in Duitsland; tegen 2040 zal het aantal 60-plussers 40% van de bevolking bedragen. Deze vergrijzing vergt een steeds langere medische verzorging omdat een groter aantal oudere mensen last heeft van geriatrische of chronische aandoeningen. Anderzijds vanwege het stijgende belang van gezondheid en levenskwaliteit. De Duitsers zijn steeds vaker bereid om voor preventie en behandeling meer te betalen. Ook in de ouderenzorg liggen er hiervoor kansen.

Med-Tech

De Duitse medische technologie scheert hoge toppen, zowel in als buiten Duitsland. Naast de VS en Japan is Duitsland één van de meest toonaangevende producenten van medische technologie. Kleine en middelgrote bedrijven domineren de markt. Dit komt de concurrentie ten goede en genereert volop mogelijkheden voor innovatieve outsiders. Gezien haar belang en gegarandeerde groei, ondersteunt de overheid deze sector ten volle. Binnen de EU hebben de Duitse medtech-bedrijven met afstand het grootste aandeel: van rond de 95 miljard euro omzet komt het grootste deel toe aan Duitsland, maar liefst 34,25 miljard euro in 2020, met een exportaandeel van 70%.

Als grootste Europese markt biedt Duitsland ook uitstekende vestigingsvoorwaarden voor dienstverleners en bedrijven in de gezondheidszorg met goed opgeleide specialisten en een goede infrastructuur. Toch zijn er zorgen omtrent een toenemend tekort aan geschoold personeel.

Verkoop op de Duitse gezondheidsmarkt verloopt in bepaalde gevallen centraal. Dit is vaak het geval voor de ziekenhuizen van grotere ziekenhuisgroepen, maar ook voor ziekenhuizen die lid zijn van zogenaamde aankoopcentrales (Einkaufsgemeinschaften). Deze aankoopcentrales verschaffen betere inkoopwaarden doordat ze samen een grotere marktmacht vormen. Andere onafhankelijke ziekenhuizen staan daarentegen vaak zelf in voor de eigen inkoop en moeten bijgevolg één voor één benaderd worden. Naast kwaliteit en prijs als doorslaggevende aankoopcriteria, komt er bij de verkoop aan aankoopcentrales een extra criterium bij, namelijk flexibiliteit (bv. het in staat zijn om grote volumes te leveren).

Meer weten:

- Bundesverband Medizintechnologie e.V. - www.bvmed.de

- Bundesverband Pharmazeutische Industrie – www.bpi.de

- Deutsche Krankenhausgesellschaft - www.dkgev.de

- Bundesinstitut für Arzneimittel und Medizinprodukte - www.bfarm.de

- Spectaris, Fachverband Medizintchnik - www.spectaris.de

- Gematik (Telematikanwendungen) - www.gematik.de

- Brochures Duitse overheid: www.bmwi.de/Redaktion/DE/Publikationen/Wirtschaft/gesundheitswirtschaft-fakten-zahlen-2018.html (2019)

- Branchenbericht Medizintechnologie 2019: te downloaden via de website van BVMed (Bundesverband Medizintechnologie) - www.bvmed.de/

-

Medische technologie overzicht 2020:

https://www.gtai.de/resource/blob/64014/4261b68732baf69954784839b03f4be7/industry-overview-medical-technology-en-data.pdf

Arbeidsmarkt in de gezondheid: https://www.bundesgesundheitsministerium.de/themen/gesundheitswesen/gesundheitswirtschaft/gesundheitswirtschaft-als-jobmotor.html#:~:text=Im%20Gesundheitswesen%20arbeiten%20derzeit%205,Erwerbst%C3%A4tige%20in%20dieser%20Branche%20t%C3%A4tig.

Beurzen:

- Medica in Düsseldorf (jaarlijks in november)

- Compamed (tijdens Medica maar dan gespecialiseerd Medtech)

- Altenpflege (beurs over ouderenzorg), afwisselend in Hannover of Nürnberg, in maart

- Labvolution in Hannover (september 2021) gespecialiseerd in research en onderzoek

- Expopharm in Düsseldorf (ook september 2021) “Europa's grootste vakbeurs voor de apotheekmarkt”

Marktstudies:

Cleantech en hernieuwbare energie

Duitsland speelt sinds enkele jaren een voortrekkersrol op vlak van milieubescherming. Het land ontwikkelde daartoe al in 2002 een strategie voor duurzame ontwikkeling, de Nachhaltigkeitsstrategie. Die strategie uitte zich in een aantal doelstellingen, zoals het terugdringen van de emissies met 40% tegen 2020 en het verhogen van het aandeel van hernieuwbare energie tot 60% in 2050.

De CO2-uitstoot daalde in 2019 volgens Agora Energiewende met 7% ten opzichte van 2018. Daarmee lijkt Duitsland toch nog zijn klimaatdoel te kunnen halen: 40% minder uitstoot in 2020 ten opzichte van 1990. Het land zit nu op 35%.

Door deze evolutie is de cleantechsector in Duitsland sterk gegroeid. Duitsland draait ondertussen grotendeels op hernieuwbare energie. Op 1 januari 2018 ging het zelfs zo ver dat meer dan 85% van de energie die op dat moment gebruikt werd, hernieuwbaar was. De uitstoot van broeikasgassen daalde in 2019 met 7% in vergelijking tot 2018 (zie [1]).

Duitsland besliste ook om tegen 2022 volledig uit kernenergie te stappen (de 'Atomausstieg'). Dit gaf de opmars van stroomopwekking uit hernieuwbare bronnen een extra stimulans. Het aandeel van hernieuwbare energie in het totale stroomverbruik bedroeg in 2018 ongeveer 38% (zie [2]). Daarvan werd zo'n 22% opgewekt uit windinstallaties, zo’n 53% uit biomassa, ongeveer 11% uit zonnepanelen en 3% uit waterkracht (zie [3]).

In 2018 telde Duitsland meer dan 29.000 windmolens [4]. De onshore installaties (op het land), die bijna de helft van alle hernieuwbare stroom leveren, vormen de drijvende kracht achter de Duitse Energiewende. Duitsland is in Europa het tweede sterkste land op vlak van offshore installaties. Het is maar liefst goed voor 36% van de Europese brutocapaciteit; alleen het Verenigd Koninkrijk doet het beter. België volgt op een mooie derde plaats (zie [5]). Ook op dit vlak heeft Duitsland ambitieuze doelstellingen vooropgezet (tegen 2030 wil het 25 gigawatt in de Noord- en Oostzee behalen). Windenergie lijkt de beste perspectieven te bieden als rendabele alternatieve energie.

Ook op vlak van zonne-energie is Duitsland wereldwijd koploper. Recent zijn de subsidies voor zonne-energie-installaties fors teruggeschroefd. Dat leidde tot een aanzienlijke groeivertraging en het faillissement van verschillende bedrijven.

De Energiewende leidde ook in de industrie tot verschuivingen. Zo hebben grote energiebedrijven als EnBW en E.ON aangekondigd dat ze zich geleidelijk, al dan niet helemaal, terugtrekken uit kolen-, gas- en nucleaire installaties en zich in de toekomst meer zullen toeleggen op 'Ökostrom' (groene stroom).

In het brede kader van de Energiewende, kunnen onder andere volgende thema's opportuniteiten bieden voor Vlaamse bedrijven:

- nieuwe en intelligente netinfrastructuur (smart grids),

- energiebesparende producten en concepten,

- energieopslag,

- recyclage en sanering,

- waterbehandeling- en zuivering,

- duurzame mobiliteit,

- nieuwe materialen

- en eco-design.

[1] https://duitslandinstituut.nl/artikel/34975/experts-co2-uitstoot-in-duit...

[2] https://ag-energiebilanzen.de/42-1-Annual-Reports.html; Significant Decline in Energy Consumption in Germany in 2018, pagina 2

[3] https://ag-energiebilanzen.de/42-1-Annual-Reports.html; Significant Decline in Energy Consumption in Germany in 2018, pagina 42

[4] https://www.climategate.nl/2018/04/zonnewende-in-duitsland/

[5] https://www.duurzaambedrijfsleven.nl/energie/30999/offshore-windenergie; het rapport van 2018

Interessante beurzen:

- http://windenergyhamburg.com

- www.husumwind.com/husumwind/de

- www.intersolar.de

- www.ifat.de/en

- https://www.eurosolar.de/de/

Meer weten:

-

Marktstudie: De fotovoltaïsche sector in Duitsland (2022)

- www.bundesregierung.de: thema's Nachhaltigkeitsstrategie en Energiewende

- www.bmwi.de: Bundesministerium für Wirtschaft und Energie

- www.wind-energie.de

- www.wind-energy-market.com/de

- www.solarwirtschaft.de

Andere marktstudies

- Fintech in Duitsland (2023)

-

Industrie 4.0 in Duitsland (2022)

- De handelsagent in Duitsland (2021)

- Registratie en recuperatie van elektrische toestellen (2021)

- De Duitse verpakkingswet uitgepakt (2021)

- Artificiële intelligentie in Duitsland (2021)

- De fietsenmarkt in Duitsland (2021)

- De Duitse meubelhandel (2019)

- Lucht- en ruimtevaartindustrie in Duitsland (2019)

Specifieke vraag of probleem?

Flanders Investment & Trade heeft een wereldwijd netwerk van experten dat uw bedrijf ter plaatse helpt.